[PR]

海外でのクレジットカード手数料を徹底比較!キャッシングとショッピング利用どちらがお得?

海外利用時のクレジットカード手数料

海外利用時にかかる手数料は「ショッピング」と「キャッシング」で異なります

クレジットカードでショッピングした場合の手数料

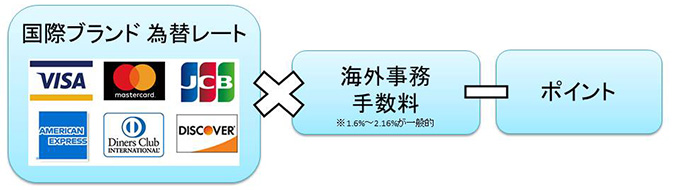

クレジットカードで海外で買い物を楽しんだ際にかかる手数料は「国際ブランドレート×海外事務手数料」です

海外事務手数料は発行元のカード会社によって異なります

クレジットカードでの買い物メリット

◎利用額に応じてクレジットカードのポイントが貯まる

◎支払日に支払えば、利息は発生しない

×一律で海外事務手数料が発生

×クレジットカードの使えないお店では無価値

| VISA | Mastercard | JCB | American Express | Diners Club | |

|---|---|---|---|---|---|

| - | - | 1.60% | - | - | |

| 三井住友カード | 2.20% | 2.20% | - | - | - |

| 三菱UFJニコス | 2.20% | 2.20% | 2.20% | 2.20% | - |

| ポケットカード | 2.20% | 1.90% | 1.60% | - | - |

| 楽天カード | 1.63% | 1.63% | 1.60% | 2.00% | - |

| ライフカード | 2.00% | 2.00% | 1.60% | - | - |

| オリコカード | 2.20% | 2.20% | 1.60% | - | - |

| セディナカード | 2.20% | 2.20% | 2.20% | - | - |

| アメリカン・ エキスプレス |

- | - | - | 2.00% | - |

| 三井住友トラストクラブ | 2.00% | 2.00% | - | - | 1.30% |

| 1.63% | - | - | - | - |

クレジットカードで現地通貨をキャッシングした場合の手数料

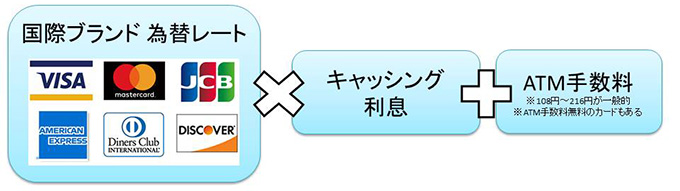

クレジットカードで現地通貨をキャッシングした際の手数料は「国際ブランドレート×利息+ATM手数料(無料のカードもある)」です。

ショッピング利用時と異なり、海外事務手数料は発生しません

逆にキャッシング利息が発生します

キャッシング利息は契約条件等により異なりますが、年率15~18%が一般的です

◎早く返せば返すほど利息を抑えられる

◎対応ATMさえあれば、いつでもどこでも現金を引き出せる

×クレジットカードのポイントは貯まらない

×カードによっては事前返済に手間がかかる

海外利用時の手数料の注意点

為替レートは国際ブランドによって異なるため、JCBとVISAを同日・同時刻に使った場合でも請求額が異なります

さらに発行元のカード会社によって換算日に誤差が生じます

換算日とは、カード会社に売上伝票が届き処理した日のレートで請求します

つまり、4月1日の買い物であっても換算日が4月2日であれば、1日ではなく2日のレートで請求額が算出されます。為替レートは毎日動いているため、1日違えばレートも違ってきます

例えば4月2日が1ドル100円。3日が102円だったとします

JCBカードで4月2日に買い物しましたが、換算日は3日でした

この場合は1ドル102円で計算が行われます

どの国際ブランドがお得か

タイバーツと香港ドルでVISA・Master・JCBブランドのレートを比較してみました

タイバーツでの比較

| レート | 利用日 | 確定日 | 換算日 | ATM 手数料 |

トータルコスト (利息除く) |

|

| ANA VISA プラチナ(VISA) | 3.5418 | 2/13 | 2/14 | 2/13 | 108円 | 3,649円 |

| セディナゴールド(Master) | 3.545 | 2/15 | 不明 | 0円 | 3,545円 | |

| 地球の歩き方カード(JCB) | 3.55810 | 2/14 | 2/14 | 0円 | 3,558円 | |

| 住信SBIネット銀行デビットカード(VISAデビット) | 3.54 | 2/13 | 2/13 | 779円 | 4,409円 | |

| 楽天銀行デビットカード(JCBデビット) | 3.665 | 2/15 | 不明 | 0円 | 3,665円 |

タイバーツでの国際ブランド調査では「VISA」と「Master」レートが良かったです

しかしVISAとJCBの差は約0.46%で、通貨や換算日によって愛称はあると思われるのであまり気にしなくても良いレベルかと

カード発行元による確定スピードは三井住友カードが利用日の翌日には明細に上がってきており、同日の夜にJCBも明細にあがっていた

特筆すべきは住信SBIネット銀行のデビットカードです。現地ATM手数料220バーツ(779円)がしっかり請求されており、トータルコストはかなり割高に

香港ドルでの比較

| レート | 利用日 | 換算日 | 確定日 | |

| ANA VISA プラチナ(VISA) | 14.194 | 4/1 | 4/2 | 4/3 |

| セディナゴールド(Master) | 14.175 | 4/1 | ‐ | 4/4 |

| 地球の歩き方カード(JCB) | 14.209 | 4/1 | 4/2 | 4/3 |

香港ドルでの国際ブランド調査では「Master」が最安で次いで「VISA」のレートが良かった。しかし「Master」のみというかセディナカードの換算日だけ異なるため一概に比較できませんでした

実地体験せずともVISA、Masterカード、JCBは為替レートを公表しています

国際ブランドの為替レートの調べ方

VISA・Master・JCBブランドの為替レートは以下のリンクより調べられます

VISA、マスターカードに関しては日付を指定して検索が可能なため、過去に遡って調べることができます。JCBは前日のレートのみの表記となっています

【2019年4月】VISA・Master・JCBカードの為替レートデータ

【2019年4月】VISA・Master・JCBカードの為替レートデータショッピングとキャッシング どちらがお得か?

ショッピングとキャッシングのどちらがお得かはお持ちのカードの還元率やATM手数料の有無によって変わります

ATM手数料無料でキャッシング金利が年18%と仮定し試算したのが以下の表です

| ショッピング利用 | キャッシング利用 | ||||

| 還元率0.5% | 還元率1.0% | 還元率1.5% | 5日返済 | 10日返済 | 15日返済 |

| 101,092円 | 100,584円 | 100,076円 | 100,245円 | 100,490円 | 100,735円 |

還元率1.5%のクレカだとキャッシングよりショッピングの方がお得

還元率1.0%だとキャッシングして10日以内に返済した方がお得

気を付けておきたいのが、キャッシング返済のコストは含まれておりません

つまりキャッシングの早期返済のためのカード会社への通話料、振込手数料は考慮していません

海外ショッピングカードの選び方

ショッピング用のカードは純粋に還元率だけで選んでよいです

なぜならカード会社によって換算日に誤差が生じますし、日によってカードブランドのレート良しあしが異なるので、意図的に最安レートを狙うのは困難だからです

海外で使うとポイントが倍になるカードもいくつかありますので紹介しておきます

【2021年2月版】海外利用で還元率の上がるクレジットカードまとめ

【2021年2月版】海外利用で還元率の上がるクレジットカードまとめ海外キャッシングのカードの選び方

これまでの注意点を踏まえて海外キャッシングに利用すべきカードの条件は以下の通りです。

・ATM手数料が無料

・早期返済の電話連絡が不要

・振込手数料がかからない

残念ながら上記3つすべての条件を満たすカードは国内では2ブランドしかありません。「セディナカード」と「ACマスターカード」です

【完全版】海外キャッシングにおすすめのクレジットカード

【完全版】海外キャッシングにおすすめのクレジットカード国際ブランドの決め方

レート調査の通り、国際ブランドはマスターカードが安定して良心的なレートですしかし通貨によって相性もあるので、それほど気にしなくてもいいレベルというのも事実です

逆にJCBやアメックス、ダイナースは国によっては使えないお店も多いので、VISA・Masterカードがあると安心です

まとめ

還元率1.5%だとショッピングの方がお得

還元率1.0%だとキャッシングして10日以内に返済した方がお得

国際ブランドの選び方は、レートの良し悪しより現地で使えるか使えないかで決めた方が良い。レート踏まえ、どこでも使えるのはMasterカード

これからカードをつくるならハピタス経由で作ると数千円分お得になります。